Conceptos financieros: La tasa interna de retorno

Conceptos financieros: La tasa interna de retorno

La tasa interna de retorno (TIR) es un indicador fundamental para evaluar la rentabilidad de las inversiones realizadas por empresas o accionistas, ya que proporciona el porcentaje de ganancias o pérdidas que genera la inversión en relación con la cantidad invertida.

Al realizar una inversión, las empresas deben determinar la rentabilidad esperada del proyecto. Para ello, se recurre al cálculo de la tasa interna de retorno (TIR), indicador que señala la ganancia o pérdida de la inversión en términos porcentuales. A partir de este, se derivan dos tipos de TIR: la TIR económica (TIRE), que se emplea cuando se busca comprender en su totalidad la rentabilidad de un proyecto, y la TIR financiera (TIRF), que se usa para conocer el retorno esperado por los accionistas.

Caso práctico

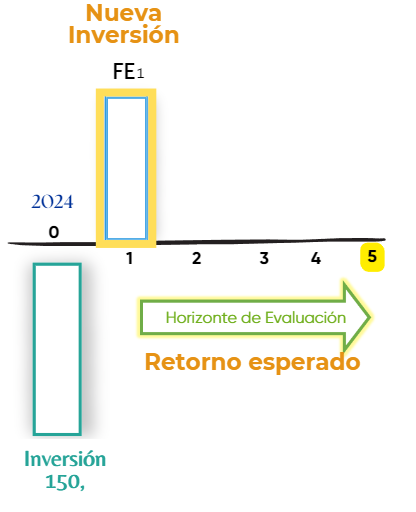

Para determinar la rentabilidad esperada de un proyecto, se debe identificar el monto inicial de inversión, cuyo valor asciende a USD 150 000, y el horizonte de evaluación, que en este caso serían cinco años.

Gráfico 1: Estructuración de un proyecto de inversión

Elaboración propia.

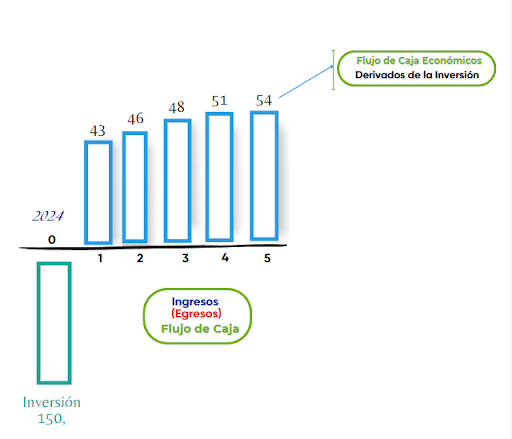

Para calcular la TIRE, es necesario construir los flujos de caja económicos derivados de la inversión durante el horizonte de evaluación. Los flujos de cada periodo se generan a partir de la diferencia entre los ingresos y egresos operativos esperados por la ejecución de la inversión. Así, los flujos de caja económicos del proyecto oscilan entre USD 43 en el primer periodo y USD 54 en el quinto periodo.

Gráfico 2: Flujos de caja económicos

Elaboración propia.

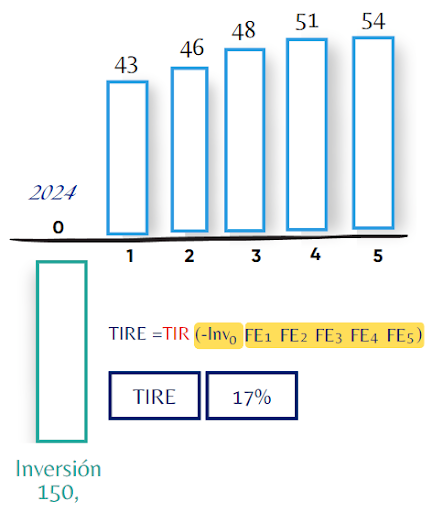

Con estos datos, tenemos los elementos necesarios para calcular la TIRE. Para esto, aplicamos la fórmula en Excel, incluyendo la inversión total del proyecto y los flujos económicos esperados para los próximos cinco años, lo que nos proporciona una rentabilidad del 17 %.

Gráfico 3: Tasa interna de retorno económica

Elaboración propia.

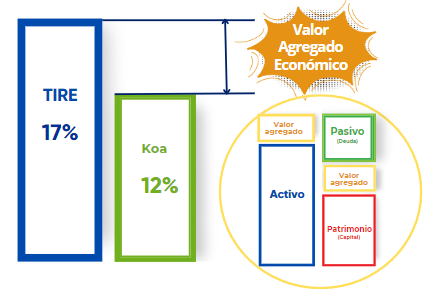

La TIRE de un proyecto resulta significativa si supera el rendimiento mínimo esperado por los inversionistas. En este caso, si el rendimiento esperado o el costo de capital económico (KOA, por sus siglas en inglés) es del 12 % y la rentabilidad del proyecto es del 17 %, podemos concluir que la inversión generará un valor agregado económico que beneficiará el patrimonio de los accionistas y mejorará la rentabilidad empresarial.

Gráfico 4: Rendimiento de la inversión

Elaboración propia.

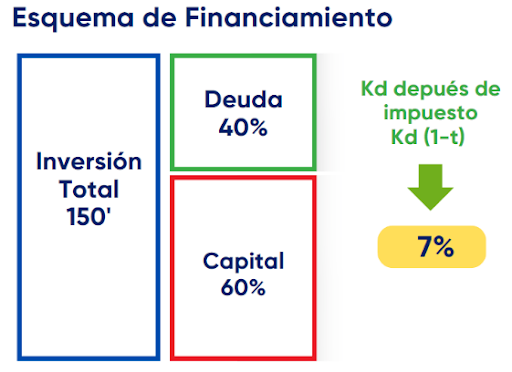

Ahora bien, para evaluar el rendimiento esperado de los accionistas, es crucial considerar el esquema de financiamiento de la empresa. En este caso particular, supondremos que el financiamiento se realiza 40 % a través de deuda y el 60% restante, mediante el capital de los accionistas. Asimismo, es fundamental comprender el costo del endeudamiento de la empresa, estimado en un 7 %.

Gráfico 5: Esquema de financiamiento

Elaboración propia.

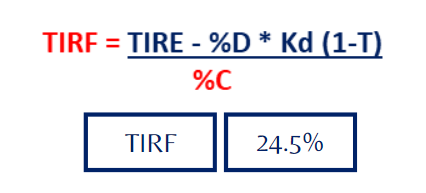

Con esta información, podemos aplicar una fórmula derivada del costo promedio ponderado de capital para calcular la TIRF. Esta fórmula relaciona el rendimiento económico con el costo de la deuda y su participación, así como la participación del capital de accionistas. Entonces, podemos decir que la TIRF es de 24.5 %.

Gráfico 6: Tasa interna de retornos financiera

y costo promedio ponderado de capital

Elaboración propia.

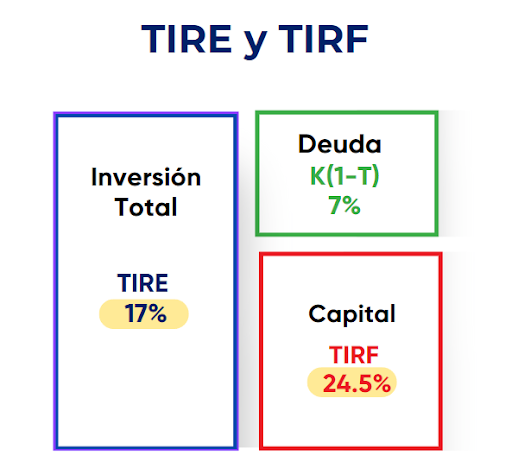

Finalmente, podemos observar que la TIRE del proyecto asciende a 17 %. Este rendimiento cubre el costo neto de la deuda de 7 %, lo que deja un margen para incrementar el rendimiento del accionista o TIRF hasta 24.5 %. Este fenómeno se conoce como el efecto del apalancamiento financiero sobre el rendimiento para los accionistas.

Gráfico 7: Tasa interna de retorno económica y

tasa interna de retorno financiera

Elaboración propia.

Espero que este ejemplo te ayude a calcular con más precisión la TIR de tus inversiones. ¿Cuán útil te resultó este caso? Déjanos tu opinión.

Fuente: Sergio Bravo

Te invitamos a profundizar tus conocimientos financieros participando en los programas del área de Finanzas que ESAN tiene para ti.

Para calcular la tasa interna de retorno, deben construirse los flujos de caja que aportará la inversión a la empresa dentro del horizonte de evaluación.

Ph. D. en Ciencias de la Administración por ESADE. Ha sido Viceministro de Transportes, Presidente de los Comités Especiales de Promoción de la Inversión Privada de Infraestructura y Servicios Públicos (CEPRIS).

- Docente en ESAN - Facultad

- Docente en ESAN - Faculty

- Docente en Maestría en Gerencia de Servicios de Salud

- Docente en Maestría en Gerencia de Servicios de Salud Semipresencial

- Docente en Maestría en Gestión de la Energía Semipresencial

Otros artículos del autor

APP de Servicios como impulso a la inversión a corto plazo por la sostenibilidad de la infraestructura pública

Las Asociaciones Público-Privadas (APP) de servicios y los Servicios por Impuestos (SxI) representan una alternativa ágil y eficiente para dinamizar la inversión en infraestructura pública. A diferencia de los Proyectos de Inversión Pública (PIP), cuya formulación y ejecución pueden extenderse entre cuatro y siete años, estos mecanismos permiten rehabilitar activos deteriorados en un menor plazo y garantizar su sostenibilidad operativa.

Origen y ocaso de los Pagos por Disponibilidad en Reino Unido ¿RPI o PPD en el Perú?

En el laberinto financiero de las APP peruanas, el Pago por Disponibilidad (PPD) y la Retribución por Inversiones (RPI) revelan un dilema crítico: ¿cómo impulsar infraestructura sin ahogar la competencia ni comprometer la viabilidad económica de los proyectos?

Análisis comparativo de los métodos de valorización de empresas: El Método de la Utilidad Neta (PER) y el Método del Flujo de Caja Descontado (FCD)

Este documento analiza dos métodos de valorización de empresas: el PER (Price Earning Ratio) y el Flujo de Caja Descontado (FCD). Ambos, al usar información similar, deberían dar resultados parecidos. El PER destaca por su simplicidad, pero no considera factores clave que sí incorpora el FCD, como tasas de crecimiento y costos. Comprender estas diferencias permite aplicar el método adecuado según el contexto y evaluar mejor el valor real de una empresa.